青岛凯特生活电器有限公司 中信建投电新2024年下半年投资策略|供需第一,景气其次,估值第三:围绕核心矛盾,布局优势板块

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

文|朱玥(金麒麟分析师) 许琳 任佳玮(金麒麟分析师) 王吉颖(金麒麟分析师) 胡隽颖 陈思同(金麒麟分析师) 雷云泽 屈文敏 胡颖

电力设备新能源行业作为典型的中游制造行业,核心矛盾在于供需形势的中期演进态势(简言之,在于供给增速与需求增速之间的净额),核心矛盾将决定板块的配置方向甚至是不同板块的估值差异,这一经验在历史上屡试不爽。其次,板块的需求景气度特别是可持续性的能见度是判断行业投资另一关键指标,最后再结合估值考虑板块的预期差。基于以上情况,本篇策略报告综合以上三项因子,对于电新板块未来半年到一年的行业发展趋势和投资方向做出选择和判断,在我们的框架中,电力设备(主要是特高压、国内电网、出口三大方向)、全球户储(扣除欧洲)、大储、海风排序靠前,在策略中建议重点关注,做板块性配置。

电力设备新能源整体策略:紧扣核心矛盾,战略配置优势板块

在电新行业分析框架中,量、利是两大核心研究对象,其中各板块盈利中枢当前位置以及边际趋势是股价及估值变化的最主要矛盾,而产业链盈利中枢趋势主要是和行业供需形势挂钩。因此,我们认为各板块的供需形势是进行板块配置的核心矛盾,除此之外,行业景气度(很大部分也取决于供需)的能见度和持续性也格外重要,而前期股价涨幅以及估值水平则是次要矛盾。

1、核心矛盾:把握行业供需格局边际趋势及需求确定性

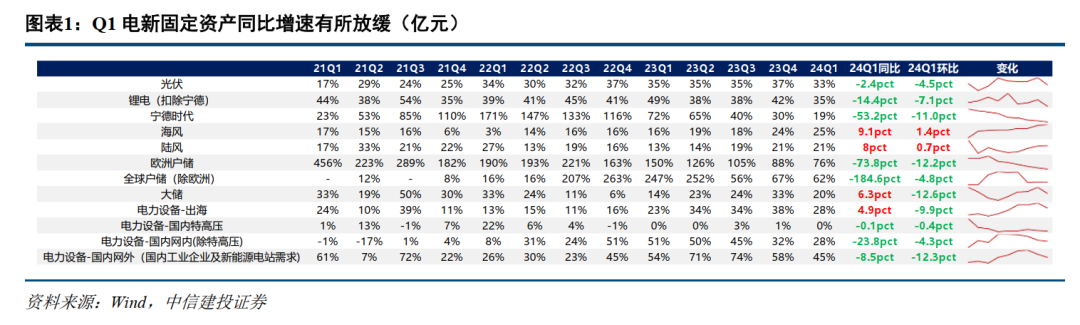

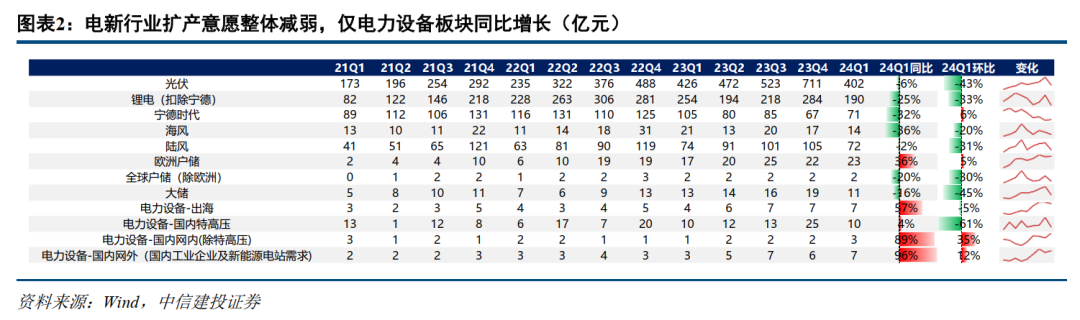

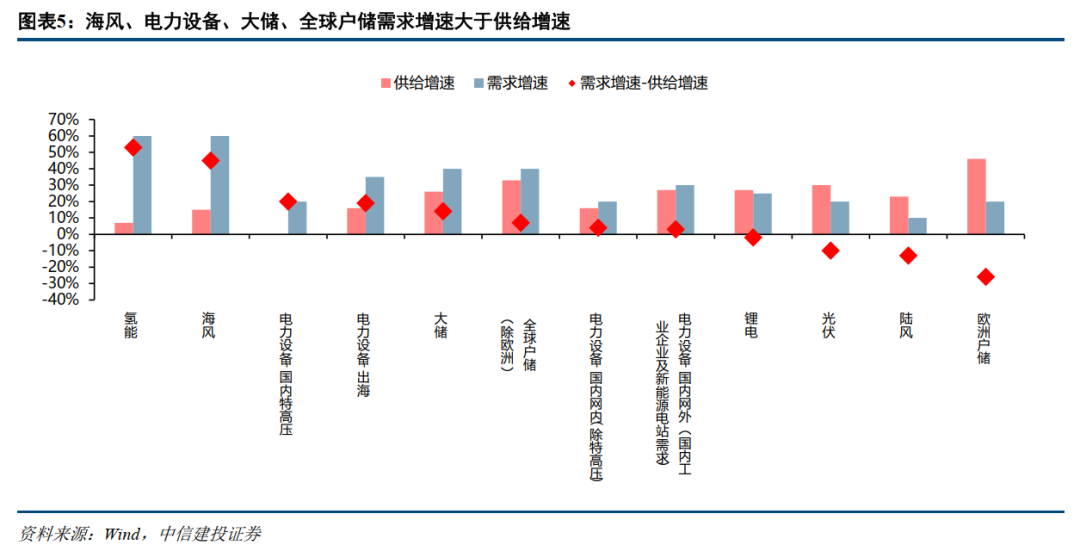

我们以固定资产增速表征模拟各板块未来1年至1年半供给增速。2021-2022年,宁德时代固定资产快速增长,2023年行业利润中枢步入下行周期之后,公司固定资产增速有所回落;锂电板块(除宁德外)固定资产同样有所回落但仍保持在较高水平。光伏、储能由于过去3年的高盈利,板块投入大量资本开支,固定资产实现高增,但Q1增速已出现边际回落。电力设备、风电板块固定资产增速同比有所提升,环比保持平稳,氢能固定资产增速同比、环比变化不大。

从资本开支增速来看,2024Q1新能源板块大部分产业链资本开支金额同比均下滑,仅景气度较高的电力设备板块实现了资本开支的正向增长,行业扩产意愿有所减弱。

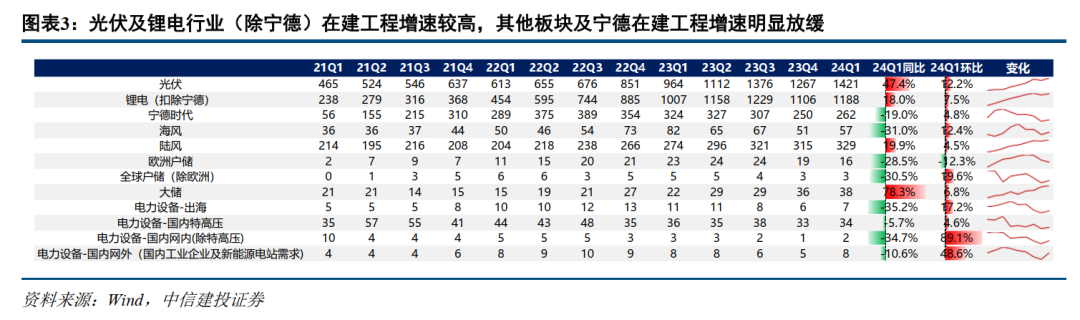

在建工程方面,光伏在建工程同比增速最高,23年全年达到48.9%,24Q1达到47.4%,主要系23年Q3之前产业链景气度仍然较高,行业供给放量目前仍在一定惯性。其他板块中锂电(除宁德)在建工程增速偏高但也已明显放缓,宁德在建工程已基本度过最高峰,风电、储能、电力设备、氢能在建工程规模相对平稳。

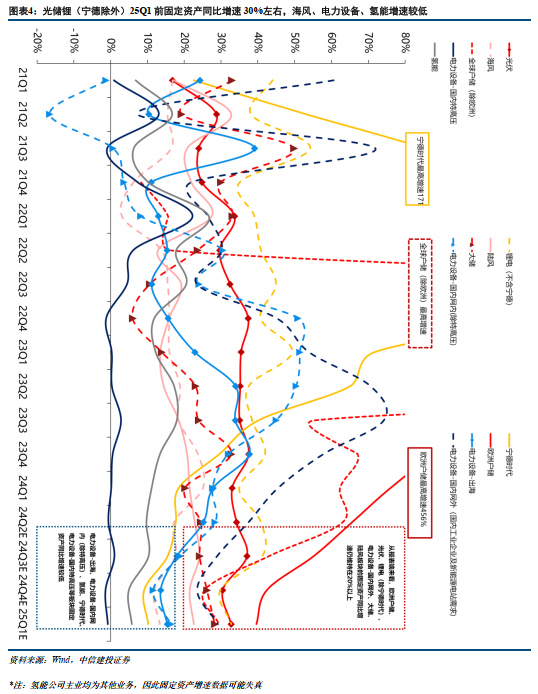

我们采用“在建工程+固定资产”的单季度新增值表征不同企业每个季度实际的新增在建工程规模,并假设行业整体转固周期在1年左右,以测算未来1年内各板块新增固定资产以及对应的同比增速分别是多少。从测算结果来看,预计2024H2-2025年几大板块固定资产平均增速分别为光伏30%、锂电27%、风电20%(陆风23%、海风15%)、储能40%(欧洲户储46%、全球户储33%、大储26%)、电力设备9%(出海16%、国内特高压0%,国内网内(除特高压)16%,国内网外27%)、氢能7%。

同时,我们也对各行业在24H2-25年的平均需求增速给予假设,其中光伏增速假设20%,锂电25%,风电16%(陆风10%、海风60%),欧洲户储20%,全球户储40%,大储40%,电力设备20%(国内特高压20%,网内除特高压20%,网外30%,出海35%),氢能60%。

从供需增速对比来看,大储、全球户储、电力设备(国内特高压、国内网内(除特高压)、出海)需求增速大于供给增速,且需求确定性较强;锂电、光伏、欧洲户储、陆风需求增速慢于供给增速,同时需求也具有一定确定性;海风、氢能需求有一定不确定性(政策变化或者单个项目进度对行业需求影响较大),但需求增速整体大于供给增速。

2、次要矛盾:板块估值及年初以来涨跌幅反映的当前市场预期

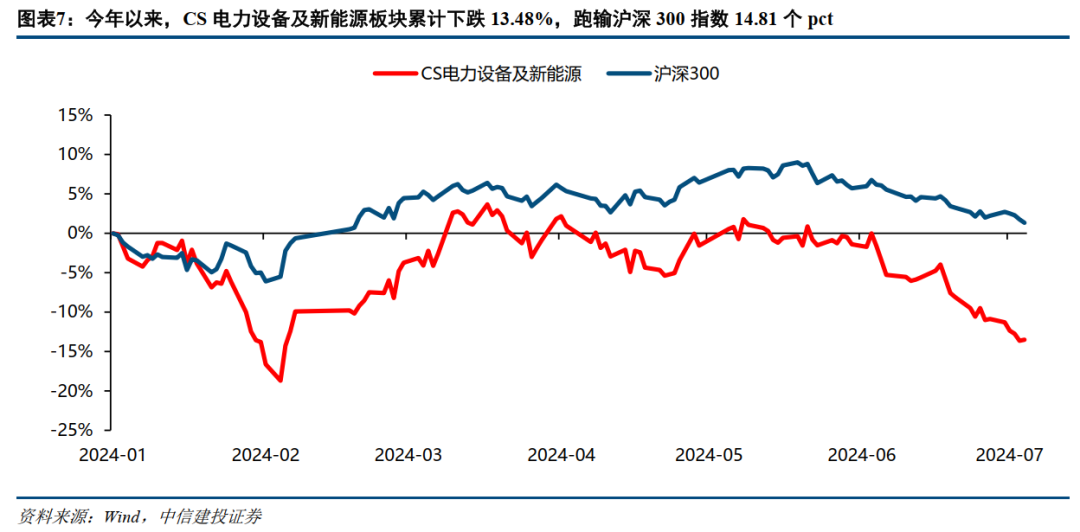

今年以来电力设备及新能源行业整体承压,跑输沪深300指数14.81个pct。2024年以来CS电力设备及新能源板块累计下跌13.48%,跑输沪深300指数14.81个pct。

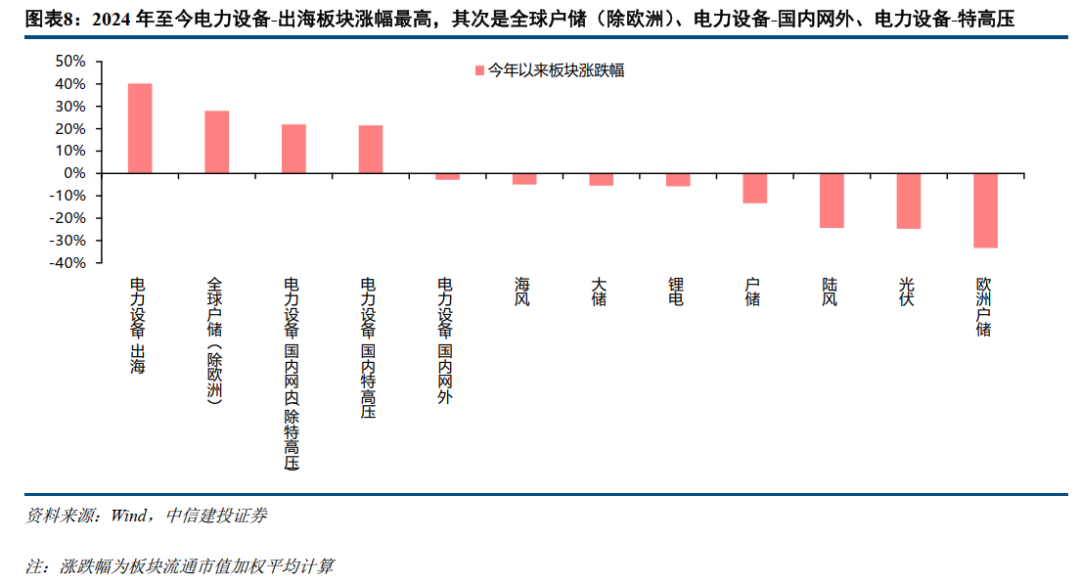

从今年以来各板块涨跌幅来看,电力设备(出海)>全球户储(除欧洲)>电力设备-国内网外(除特高压)>电力设备-特高压>电力设备-国内网外>海风>大储>锂电>氢能>陆风>光伏>欧洲户储。

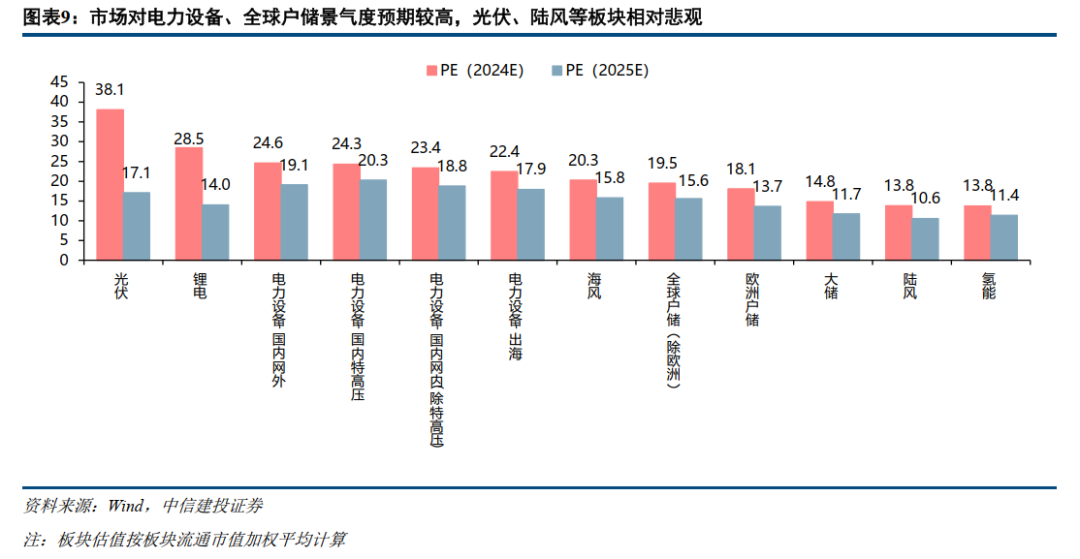

从2025年预测PE来看,市场对电力设备(国内特高压、国内网外、国内网内(除特高压))、电力设备(出海)、全球户储(除欧洲)未来两年的景气预期偏高,估值高于其他板块。光伏、陆风等板块目前市场给予估值水平偏低,市场预期相对悲观。

3、板块排序:看好供给紧张环节中估值偏低的方向

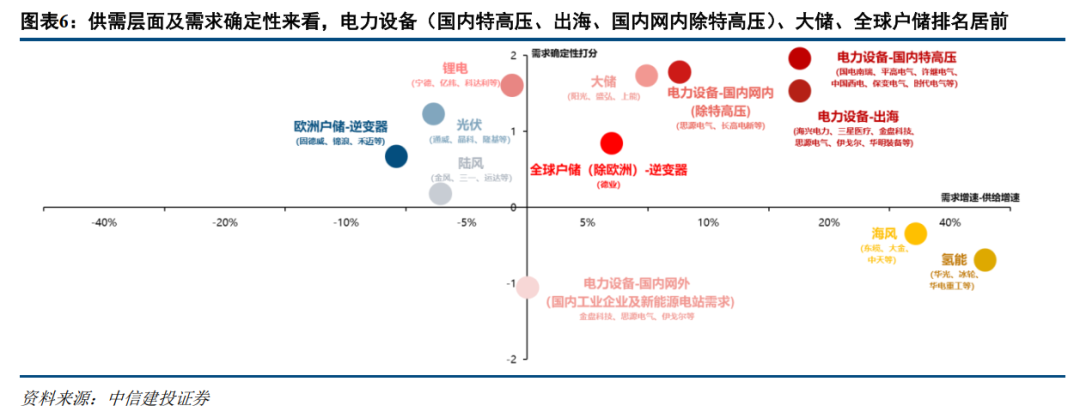

在板块排序上,我们认为供需格局以及行业需求确定性两个维度是板块选择上应最优先考虑的两项指标,核心原因在于供给偏紧的情况下,行业景气度持续上行,板块标的业绩超预期概率较大。而估值则是对当前情景下板块业绩预期的反映,在景气度持续上行的过程中,实际估值也有可能随之下降。

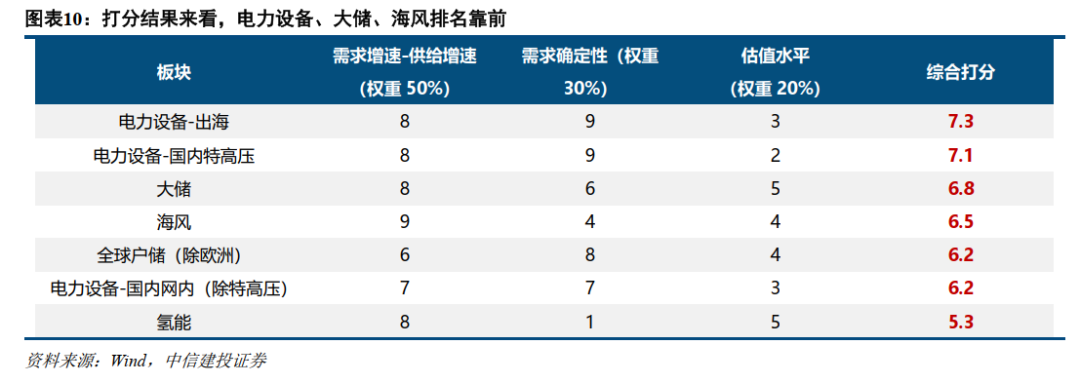

我们以“需求增速-供给增速”作为板块景气度指标,同时引入需求确定性以及板块估值两个指标对各板块进行打分排序。其中“需求增速-供给增速”给予50%权重,需求确定性给予30%权重,板块估值给予20%权重。

从打分结果来看,电力设备板块(出海以及国内特高压)以及全球户储(除欧洲)得分较高,其次大储、海风等景气度也较强,同时板块估值相对更低。锂电、光伏、欧洲户储、陆风等板块排名相对靠后。

电力设备:持续看好特高压以及出海产业链。

基于核心公司近期基本面梳理,我们分析判断各板块的行业景气度。结果表明,1)网内H1招标总体偏淡,特高压板块核心公司在手订单充沛,交付稳步推进,预计H1整体向上;主网业务交付节奏相对平缓。预计Q3网内招中标将相对集中改善,交付也将更为密集。2)网外:H1整体新能源端电力设备需求增速放缓,预计H2会相对改善。工业企业配套增量承压;3)海外:电力设备出海的高景气度延续,出口占比较高的公司,预计H1外销业务将起量增利。国内电网高压设备(尤其是特高压)估值相对出海较低,随市场预期持续提振将有修复机会。

交流特高压的预期差较大。1)直流增多对交流有带动作用,需要交流电网来稳固电网安全;2)电网形态——交流电网和直流主网的互联;3)此前市场对十五五期间交流的预期较弱;预计未来交流项目的建设规模、节奏将超预期。

锂电:行业筑底明确,供需格局逐步优化

需求端,预计2024年电车销量国内1050万、全球1685万辆,同比+20%,对应动力电池需求980GWh,叠加小动力、消费锂电、储能的电池后全球锂电总需求为1428GWh,同比+24%。

供给端,虽然供过于求的矛盾仍在持续但格局逐步向好,边际上:1)排产继续向好,6月锂电排产环比+0-7%,行业产能利用率有望进一步提升至70%+;2)材料价格Q1见底,低价订单无法实质交付释放积极信号,尾部企业持续出清中。

随着产能利用率提升,锂电整体二季报业绩环比提升,可重点关注绩优龙头,其次关注重点车型的技术驱动。

风电:24~25年国内海风装机趋势向上,出海市场打开天花板。

我们预计24、25年国内海风装机8~9、12~15GW,历史海风行业受审批问题影响,项目开工进度低于预期;伴随审批问题逐步落地,海风装机将进入高增阶段。当前上涨乏力核心原因是25年装机仍具备不确定性。从2025年业绩确定性角度来说,我们认为以下事件影响较为重要:(1)江苏、广东问题进展;(2)2025年并网海风项目设备招标(海缆、塔筒等)。江苏、广东问题已逐步有眉目,后续设备(主要是海缆)招标对相应公司是强催化,主要受益企业是海缆头部公司。此外,海风板块估值进一步提升主要看深远海和出海:深远海规划及管理办法等政策打开国内海风长期成长空间;海外海风高景气+产能硬缺口使得中国产业链(海缆、塔筒管桩)有望获得出海机会。

光储:下半年可能出现做多窗口,重点关注高景气市场。

光伏行业短期排产出现回调,我们预计8月后随着国内需求逐步放量以及欧洲暑休结束,排产有望逐步进入上行区间,届时做多窗口可能逐步打开,但整体供需形势身上偏弱建议关注在产业链中供给相对偏紧光伏玻璃环节。中期维度下行业贝塔我们认为需要关注硅料环节出清节奏,中性假设下预计硅料行业将长期处于L型底部稳定,出清时间点可能在2026年初-2027年中。储能方面,应重点关注不同市场间的景气差异,重点选择高景气市场标的进行布局。户储我们看好在新兴市场布局较为领先的全球户储标的,大储方面看好国内大储、美国大储需求高增。

氢能:看好绿醇产业链需求释放带来的设备投资机会

需求端:政策端明确短期绿氢需求主线---国内化工行业新产能建设中绿氢替代比例有望达到20%,海外方面日本、欧洲绿氢需求有望外溢至国内形成明显增量,我们认为本土绿氢产能建设叠加电解槽出海双重支撑下,全年绿氢项目对应电解槽需求维持3GW;

投资节奏:当下绿氢产业链相关标的的估值对24H1绿氢项目招标的悲观预期已充分演绎,当前板块低估值与24H2有望密集释放的招标催化及绿醇项目爆发式增长呈现较大反差,有望在绿醇项目的催化下形成估值修复;

建议关注:首推绿氢项目建设背景下核心设备的投资机会。

人型机器人:工厂实训伊始,关注高壁垒、高价值量环节

今年以来,人形机器人在应用落地方面进展显著,国内外人形机器人相继开始进入工厂、物流等场景进行实训。特斯拉预计2025年将有上千台机器应用于工厂,量产节奏渐行渐近。看好特斯拉及头部人形机器人产业链,关注减高壁垒、高价质量环节,国内龙头电机、减速器、丝杠、传感器企业将充分受益人形机器人起量。

重点关注:(1)执行器链环节;(2)高壁垒丝杠环节;(3)电机&减速器环节;(4)高价值&核心部件传感器环节。

1、电力设备:(1)需求方面:国家基建政策变化导致电源投资规模不及预期;电网投资规模不及预期;新能源装机增速下降导致对电力设备需求下降;全社会用电量增速下降等;两网招标进度不及预期;特高压建设推进进度不及预期等;(2)供给方面:铜资源、钢铁等大宗商品价格上涨;电力电子器件供给紧张,国产化进度不及预期;(3)政策方面:新型电力市场相关支持力度不及预期;电价机制推进进度低于预期;电力现货市场推进进度不及预期;电力峰谷价差不及预期等;(4)国际形势方面:能源危机较快缓解、能源价格较快下跌;国际贸易壁垒加深等;(5)市场方面:竞争格局大幅变动;竞争加剧导致电力设备各环节盈利能力低于预期;运输等费用上涨;(6)技术方面:技术降本进度低于预期;技术可靠性难以进一步提升等。

2、锂电:(1)下游需求不及预期:销量端可能受到终端需求疲软影响而不及预期;产量端可能受到上游原材料价格大幅波动、限电等影响不及预期,进而影响公司相关业务出货量及盈利能力;(2)原材料价格上涨超预期:2021 年以来原材料价格阶段性出现大幅波动,价格高位及不稳定性对于终端需求有一定影响,与此同时对于公司短期业绩有扰动;(3)推荐公司的重点项目推进不及预期:公司作为新能源赛道参与者,重点项目的推进是支撑营收和利润的关键,也是公司成长性的反映,重点项目推进不及预期将影响当期和远期业绩。

3、风电:(1)海风规划政策推动不及预期;(2)海风项目推动不及预期:海风项目建设体量、建设进度不及预期将影响行业大规模发展;(3)行业竞争加剧导致环节盈利能力受损:风电行业整体竞争比较激烈,若行业竞争加剧,进一步激烈的价格战将导致行业内企业盈利受损;(4)行业降本不及预期:海风大规模发展还需要以来上游各零部件降本,如漂浮式浮体、整体、海缆等,上游降本不及预期将影响海风大规模推广发展;(5)原材料价格波动风险:风电上游原材料主要为钢材,钢材价格的大幅波动对应风险企业盈利稳定性将造成风险。

4、光储:(1)上游原材料放量,中游制造业加速扩产,导致行业竞争加剧。当前主产业链各环节产能规模较大,且有部分新玩家计划扩产,若后续原材料充足,且各环节扩产均能落地,预计行业竞争可能会加剧;(2)电网消纳等环节出现瓶颈导致行业需求不及预期的风险。中美欧近年来新能源装机并网速度较快,可能会对电网消纳能力造成一定冲击,从而可能会使得光伏新增装机增速放缓;(3)新技术快速扩散导致盈利能力下降的风险。目前光伏行业TOPCon电池扩大计划规模较大,如果后续行业扩产提速且各玩家之间差距不大,那么可能会造成TOPCon盈利能力下降的风险。

5、氢能:(1)成本方面:可再生能源发电成本下降及装机规模不及预期,由于当前可再生电力成本是制约可再生能源制氢进一步推广的重要因素,因此光伏、风电等可再生能源成本如不能按照预期下降,可再生能源制氢平价难以实现,装机规模及发电量不及预测则难以支持制氢产业的电力需求;(2)技术迭代方面:电解槽技术发展不及预期,PEM电解槽的需要通过技术迭代及规模化推进实现可靠性提升及成本下降,PEM电解催化剂等技术提升对于产业发展至关重要;AWE电解槽制氢效率迭代影响绿氢成本降低;(3)市场需求方面:市场需求影响行业规模化实现,进而影响研发及生产制造端的成本均摊;(4)政策方面:当前氢能行业仍处于产业规模化发展初期,政策的有效推动对产业发展起到积极作用,如政策支持力度低于预期,将影响产业发展积极性。

6、人型机器人:(1)宏观经济下滑超预期:人形机器人行业发展受宏观经济波动影响较大,若未来宏观经济景气度下行,下游行业投资放缓,会影响机器人产业链的发展环境和市场需求;(2)技术迭代不及预期:目前人形机器人领域仍面临较多困难和挑战,若未来技术迭代不及预期,导致成本下降幅度较慢,对产业链相关公司以及整个行业造成不利影响;(3)市场竞争加剧风险:随着越来越多的企业涌入人形机器人赛道,行业竞争激烈,若相关企业加快研发进展和应用布局,市场竞争程度进一步加剧,会影响目前行业内企业的增长。

朱玥:中信建投证券电力设备新能源行业首席分析师。2021年加入中信建投证券研究发展部,8年证券行业研究经验,曾就职于兴业证券、方正证券,《财经》杂志,专注于新能源产业链研究和国家政策解读跟踪,在2019至2022年期间带领团队多次在新财富、金麒麟,水晶球等行业权威评选中名列前茅。

许琳:中信建投证券新能源汽车锂电与材料行业首席分析师,7年主机厂供应链管理+2年新能源车研究经验,2021年加入中信建投证券研究发展部,主要覆盖新能源汽车、电池研究。

任佳玮:中信建投证券电力设备及新能源分析师,南京大学经济学学士,复旦大学金融硕士,研究方向为光伏。2022年所在团队荣获新财富最佳分析师评选第四名,2022年上证报最佳电力设备新能源分析师第二名,金麒麟评选光伏设备第二名,水晶球新能源行业第三名,水晶球电力设备行业第五名。

王吉颖:中信建投证券电力设备及新能源分析师,中央财经大学金融学学硕士,研究方向为光伏,主要覆盖上游材料及辅材, 2022年和2023年所在团队均荣获新财富最佳分析师评选第四名。

胡隽颖:中信建投证券电力设备及新能源分析师,中国人民大学金融工程硕士,研究方向为风电、储能。

陈思同:中信建投证券电力设备及新能源分析师,西南财经大学金融学硕士,研究方向为光伏、风电。2022年所在团队荣获新财富最佳分析师评选第四名,2022年上证报最佳电力设备新能源分析师第二名,金麒麟评选光伏设备第二名,金麒麟电池行业第三名,金麒麟新能源汽车第三名,水晶球新能源行业第三名,水晶球电力设备行业第五名。

雷云泽:中信建投证券电力设备及新能源研究员,清华大学大学电气工程硕士,研究方向为储能、电力设备。2022年所在团队荣获新财富最佳分析师评选第四名,2022年上证报最佳电力设备新能源分析师第二名,金麒麟评选光伏设备第二名,金麒麟电池行业第三名,金麒麟新能源汽车第三名,水晶球新能源行业第三名,水晶球电力设备行业第五名。

屈文敏:电新分析师。

胡颖:中信建投电新行业研究员,浙江大学机械制造硕士,同济大学机械学士,重点覆盖机器人、工控行业。

]article_adlist-->

]article_adlist-->证券研究报告名称:《供需第一,景气其次,估值第三:围绕核心矛盾,布局优势板块——电力设备与新能源2024年中期策略报告》

对外发布时间:2024年7月10日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

朱玥 SAC 编号:S1440521100008

SFC 编号:BTM546

许琳 SAC 编号:S1440522110001

任佳玮 SAC 编号:S1440520070012

王吉颖 SAC 编号:S1440521120004

胡隽颖 SAC 编号:S1440523120001

陈思同 SAC 编号:S1440522080006

雷云泽 SAC 编号:S1440523110002

屈文敏 SAC 编号:S1440524050004

胡颖 SAC 编号:S1440524050002

近期热门视频]article_adlist-->更多精彩视频,尽在中信建投证券研究视频号,欢迎关注~]article_adlist-->免责声明本订阅号(微信号:中信建投证券研究)为中信建投证券股份有限公司(下称“中信建投”)研究发展部依法设立、独立运营的唯一官方订阅号。

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何订阅或接收本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中资料意见不一致的市场评论和/或观点。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本订阅号内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的内容仅为中信建投所有。未经中信建投事先书面许可(金麒麟分析师),任何机构和/或个人不得以任何形式转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP